今回は「損益計算書」で、そこからどのようにして「危険な得意先か」を見ていくのか解説したいと思います。

前回記事はこちらです。⇒与信管理とは何かわかりやすく解説!~危険な取引先会社を見極める1

損益計算書とは何か、わかりやすく解説

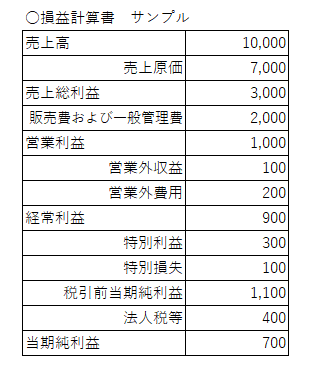

損益計算書は、いわば「1年間の会社の成績表」であり、基本的な形は下記の図のようなものです。

売上に始まり、各項目を経て、最終的な利益であり「当期純利益」に達しますが、各項目の簡単な説明は以下の通りです。

| 項目 | 概要 |

|---|---|

| 売上高 | 製品等の販売高 |

| 売上原価(仕入) | 売上に対する仕入額 |

| 売上総利益 | 売上高-売上原価。「粗利」とも言う。 |

| 販売費及び一般管理費 | いわゆる「経費」。「販管費(はんかんひ)」とも言う。 |

| 営業利益 | 売上総利益-販管費。 会社の営業や仕入活動における利益です。 |

| 営業外損益 | 保険金収入や借入金の支払利息など、 純粋な「営業活動、仕入活動とは異なる」ものを計上します。 |

| 経常利益 | 営業利益-営業外損益。会社の通常の活動によって得た利益。 「けいつね」という言い方もします。 |

| 特別損益 | 通常の活動では生じない、イレギュラーで高額なもの。 |

| 税引前利益 | 経常利益-特別損益。法人税を差し引く前の利益。 |

| 法人税等 | 企業が稼いだ「所得」に対してかかる税金 |

| 当期純利益 | 最終的に残った利益 |

※営業外収益と費用は「営業損益」、特別利益と特別損失は「特別損益」にまとめました。

どのように危険な取引先を見極めるか

損益計算書から、どのように危険な会社かを見ていくか、結論から言えば下記の通りです。

・過去3年の売上利益が極端に上がったり下がったりしていないか。

・過去3年の利益が赤字でないか、もしくは極端に低くないか。

です。

損益計算書は、1年間の会社の成績表のようなものですが、危険な取引先を見極めるにあたり、「1年分」だけ情報を得ても、あまり参考になりません。

例え利益が多く出ていたとしても、「その年だけ、たまたま」、の可能性もあるからです。

その逆もあります。たまたま赤字に転落しただけなのかもしれない。

なので、最低3年分くらいは情報が欲しい所です。

しかし、財務諸表が一般に開示されているのは上場企業だけであり、非上場で開示しているケースはほとんどありません。

取引開始時に「財務諸表下さい」、と言っても、よほどこちらが優位に立てる状況で無い限りはなかなか難しいでしょう。

こんな時に、帝国データバンクや東京商工リサーチの簡易調査を使う手があります。

まともな調査であれば1件25,000円~30,000円などと高額になりますが、簡易調査なら1件1,200円くらいである為、リーズナブルです。

しかし、安いだけに、情報が薄い場合もあります。

何とかして3期分くらいの情報が得られた時に、主に見るべき点は、売上と利益推移。

「急激に」売上が下がったパターンは要注意です。会社は多かれ少なかれ固定費、つまり売上に関係なく発生する経費というものがあります。

給料、家賃、水道光熱費など。売上が急に下がることでこれらが賄えなくなります。支払手形を使っているような企業は、不渡の危険がぐっと高まります。

そして、売上が急に上がるパターンも、一見プラスのイメージのようで、実は掛売りをしている多くの企業はちょっと大変です。

大体仕入代を先に払うことになるので、急に売上が上がった時に、手持ちのお金以上に仕入代がかかるパターンがあるからで、資金繰りが大変なのです。

「安定的」という観点での良いパターンとしては、「緩やかに売上利益が伸びている」「毎期、おおむね安定的な売上と利益を出せている」です。

そして、利益面では、赤字が良くないことであるのは言わずもがなですが、「不自然に利益が少ない」というパターンがたまにあります。

売上が毎年1億くらいあるのに、図ったように利益が黒字ギリギリ、というようなパターンです。

個人や零細企業によく見られますが、ほぼ「粉飾」です。

そんなにうまく黒字ギリギリにコントロール出来るはずがないのです。

ある意味では、うまくやれているのかもしれませんが、このような会社の財務諸表は安易には信じられませんし、利益が結果的に出せていないなら会社自体の体力は高くない可能性が考えられます。

以上、ご参考になれば幸いです。